一、2021年中国汽车市场发展回顾

随着国内疫情得到科学有效管控,宏观经济持续修复,新产品驱动效果显现,2021年中国汽车市场呈现回暖态势,市场终端零售达2556.9万辆(数据来源:中汽数据有限公司,下同),同比2020年增长3.9%,同比2019年增长0.4%,基本恢复到疫情前水平。其中,乘用车方面,在消费需求持续修复和新能源乘用车市场超预期发展的情况下,上半年受同期低基数影响高速增长,下半年受芯片短缺影响呈现逐月下滑态势,全年实现终端零售达2134.4万辆,同比增长6.3%;商用车方面,受2020年政策透支以及市场需求饱和等因素影响,2021年下半年商用车市场出现较大幅度下滑,全年实现终端零售达422.5万辆,同比下滑6.8%。纵览全局,2021年在宏观经济下行压力显现、国内疫情散点爆发、汽车芯片短缺等不利因素影响下,中国汽车市场仍展现出强大韧性,在新车及二手车市场亮点纷呈。

2015-2021年中国汽车市场终端零售表现

二、乘用车市场发展特征

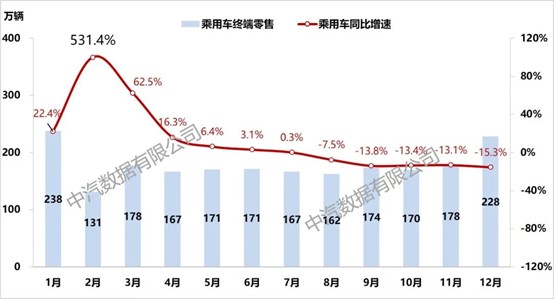

芯片短缺影响贯穿全年,市场呈现前高后低走势

受新冠疫情、自然灾害、多领域市场需求扩大及芯片供应链独特性等综合因素影响,汽车芯片供应短缺问题从2021年年初开始,贯穿全年,对中国乘用车生产和销售造成较大负面影响。在第三季度芯片紧缺问题达到顶峰,多家汽车厂商大幅减产,显著影响乘用车终端销售;第四季度,全球芯片大厂逐渐加大汽车芯片供给,乘用车生产供应触底反弹,芯片供应修复叠加车企年末冲刺支撑车市整体向好,全年乘用车市场呈现前高后低走势。其中,以奔驰、宝马、奥迪等为代表的传统豪华品牌由于受芯片短缺影响,下半年在生产和交付都受到较大挑战。2021年豪华车市场终端零售达382.2万辆,同比增速放缓至7.6%,成为受芯片短缺影响最严重的乘用车细分市场。

2021年中国乘用车市场终端零售表现

品牌向上、新能源产品支撑自主品牌较快增长

近年,随着消费者的年轻化以及国潮的兴起,消费品类的国货风潮从手机等电子行业延伸至汽车行业,自主品牌抓住了新能源乘用车发展契机,率先推出众多设计感强、智能化程度高、性价比高的纯电动和插电混动新能源汽车产品,深得消费者认可,市场终端零售节节攀升。其中,比亚迪、长城、广汽乘用车、上汽通用五菱等传统自主车企和蔚来、理想、小鹏等国内造车新势力发挥灵活的市场洞察优势和新发展思路,取得了不错的终端零售增长。同时,红旗、领克、岚图等企业高端化战略布局取得良好成绩,在品牌向上、产品向上方面迎合市场消费升级趋势,开发推出的中高端车型受到越来越多消费者认可和青睐,市场终端零售持续快速增长。2021年自主品牌市场终端零售达863.2万辆,同比增长26.7%,市场份额突破40%,较去年提升6.5%。

多因素驱动新能源乘用车市场需求加速释放

得益于新能源政策效应、产品供给提升、消费认知度提升等多重因素影响,新能源乘用车市场得到快速发展。2021年全年新能源乘用车累计终端零售达294.0万辆,同比增长156.1%,增速远超整体乘用车市场,且新能源乘用车市场份额超预期增长至13.8%,成为乘用车市场增长的强大动力。

多样化产品供给触发用户需求

产品多样化供给成为拉动新能源市场发展的主要动力,精准的产品定义是触发需求的关键。宏光Mini凭借国民小车的精准定位,以极高的性价比优势及对消费者需求的精准把控,成功激活A00级市场需求,全年实现终端零售39.2万,带动微型车市场持续高增长。消费升级大趋势下,以特斯拉、比亚迪等为代表的头部企业多元化产品组合投放取得优异表现,其中,特斯拉Model Y、Model 3凭借领先的智能化水平及科技属性成为行业标杆,全年两款车终端零售32.2万,成为拉动B级车市场增长的黑马;比亚迪凭借秦、汉、宋PLUS、唐等多款造型新颖、科技创新、技术领先的产品在纯电、插混市场俘获大批消费者,比亚迪品牌全年实现终端零售72.0万,成为驱动市场增长的强大动力;以蔚来、小鹏、理想为代表的新势力企业凭借革新的产品、领先的服务理念赢得用户青睐,展现出不俗的竞争实力,三大新造车势力全年实现终端零售27.9万。

中低线城市渗透率快速提升

新能源市场在此前主要靠政策驱动阶段,以北上广深等为代表的一线城市受限行、限购政策影响,新能源市场渗透率长期处于高位。而随着非限购城市充电配套设施建设不断完善,叠加产品的多元化和技术可靠性的稳定提升,中低线城市消费者对新能源的认知度和接受度持续提升,新能源消费需求不断被激发。2021年,新能源乘用车消费加速向低线城市普及,在全国342个城市中,24个城市的新能源乘用车市场渗透率超过20%,相比2020年仅4个一线城市的表现有大幅提升,其中二线及以下城市占比达到73.0%,相比去年提升10%,同比增速均超过150%,远超一线城市,助力新能源乘用车市场实现超预期增长。

用户接受度提升,“她经济”成亮点

多年的市场培育以及众多革新化产品技术的出现,让消费者对新能源产品的认知及接受度大幅提升,相关数据显示,用户对新能源产品接受度由2017年的20%大幅提升至2021年的63%,环保、使用成本低、科技感也成为消费者购买新能源的主要原因。而据中汽数据有限公司数据显示,2021年在已购新能源乘用车用户中,女性占比为48.9%,其中纯电动市场女性用户占比53.1%,远超整体乘用车市场的35.1%。一方面,新能源乘用车在造型、智能交互、操作便利性及人性化设置等方面较传统乘用车有大幅提升,更加契合女性消费者的审美及使用需求;另一方面,女性消费者已逐步进入车企视线,“她经济”成为车企关注的重要增长潜力点。以长城、五菱、宝马等为代表的车企,已率先尝试通过更易被女性所青睐的造型、颜色、内饰及个性化功能定义等展开产品定义,以撬动女性用户需求。

三、商用车市场发展特征

排放升级及运营成本波动驱动中重卡市场“前高后低

2021年,中重卡市场全年实现终端零售142.6万辆,同比下滑10.2%,同比2019年增长21.0%。2021年经济持续修复,排放升级、国三车淘汰、国四国五车限行等政策支撑中重卡市场需求处于历年高位,但由于2020年大量国三车的集中淘汰对市场需求的透支,导致同比2020年终端零售出现回落。2021年重卡市场呈现明显的“前低后高”的市场格局。国五国六排放标准切换,需求端购车用车成本压力承压,加上企业加强促销,导致上半年中重卡市场出现“集中购车潮”,累计终端零售104.5万辆,累计增长35.7%,占全年终端零售73.3%。上半年市场终端零售和保有量的快速增长迅速补足市场运力需求。进入下半年,受需求透支影响严重,叠加运价低迷、环保治理、油气价格上涨等因素影响,下半年终端零售出现下行,累计终端零售38.1万辆,同比下滑53.4%,仅占全年终端零售26.7%。此外,受到基建项目开工、房地产交房压力加大、制造业转型升级等因素影响,工程类需求对重卡市场形成明显支撑,自卸车全年终端零售增速远高于市场平均水平。

蓝牌轻卡新规征求意见稿出台推动轻卡规范化发展

自2019年“5·21大吨小标”曝光后,国家针对蓝牌轻卡的政策逐渐收紧,并稳步向生产、上牌、年检等环节推进轻卡合规化检查。2021年8月3日,工信部、公安部公开发布《关于进一步加强轻型货车、小微型载客汽车生产和登记管理工作的通知》(征求意见稿),2022年1月12日正式发布相关文件,对业界一直以来流传的“蓝牌轻卡新规”做了明确、全面答复,除冷藏车发动机排量不得超过3.0L以外,蓝牌轻卡装配发动机排量将严格限制在2.5L以内。中汽数据终端零售数据显示,2021年4.5吨以下轻卡中,发动机排量小于等于2.5L车型终端零售占比62.6%,较2020年全年比重上升11.6个百分点。轻卡规范化、标准化、轻量化的发展的趋势愈发明显。

轻客増势明显,大中客市场迎来“五连跌”

2021年,客车市场同比增幅6.0%。轻客市场强势增长,终端零售同比增幅11.3%。国内疫情多次反复,疫情防控常态化,居民生活对线上购物的依赖度提升,在短期内促进了电子商务、城市物流的发展,释放的民生物资、医疗物资配送需求,拉动轻客自备车、厢式VAN终端零售增长,医疗救护车终端零售持续保持高位。此外,疫情也在改变着居民的旅游观念与形式,房车出游热度提高,旅居车终端零售大涨。大中客市场迎来“五连跌”,自2017年以来,大中客市场连续5年终端零售同比下滑,2021年其终端零售已不及2017年的一半。这五年来,轨道交通压缩了公路客车市场的生存空间,新能源补贴的下调也延缓了新能源客车市场发展,校车市场缺少政策的支持始终不温不火。2021年,国六排放升级刺激公路客车终端零售增长,然而,新能源补贴的进一步下调,以及新冠防疫带来的财政压力,使得新能源公交市场终端零售大幅下滑,大中客市场终端零售较2020年降幅10.3%。

2.4 新能源商用车补贴退坡,同步建设基础设施

近年来,新能源商用车市场由政策引导阶段逐步进入市场化发展阶段,持续探索技术发展路径和匹配的应用场景,力求打破基础设施建设的硬件制约因素,逐渐减弱对购置补贴的依赖,转向生产支持和运营奖励。中汽数据终端零售数据显示,2021年全年累计销售新能源商用车12.5万辆,同比增长31.3%。从技术路线来看,新能源货车主要以纯电动为主,占比95.7%,氢燃料货车占比1.7%,较2020年略有提升,客车方面也以纯电动为主,占比97.0%。从应用场景来看,公交市场新能源渗透率最高,城市物流车增长最快且潜力最大。从配备设施来看,国家及地方政策多次强调有序推进充电桩、配套电网、加气站及加氢站建设,同时启动北京市、上海市、广东省城市群燃料电池汽车示范应用工作,预计在2025年建成1000座加氢站,为新能源商用车的发展提供有效支撑。

四、增换购市场发展特征

个人增换购用户比例进一步提升

2021年乘用车市场中,个人增换购规模达638万辆,同比增长12.0%,远高于零售市场整体增速(6.3%)。相较2020年,个人增换购用户对于整体零售市场的贡献度由28.4%增长至29.9%,提升1.5个百分点,意味着个人增换购用户在整体零售市场中的重要度进一步提升。其中,自主品牌主要得益于新能源产品的亮眼表现,增换购率提升幅度最大,相较2021年提升3.3个百分点增长至27.6%,成功实现对合资品牌(27.2%)的反超,而豪华品牌的增换购率小幅下滑0.6个百分点,但仍维持在41%左右。同时,女性用户也逐渐由汽车市场的旁观者转变为参与者和决策者,在增换购市场中的占比由2020年的28.1%提升至2021年29.9%。未来还将有更多女性用户不断涌入,也促使主机厂在产品开发设计、品牌营销策略的制定及调整方面需要更加关注女性用户的诉求。

自主品牌换购市场竞争力均有所提升

2021年自主品牌在增换购市场中的规模达231万,同比增长43.2%,明显高于增换购市场平均水平(+12.0%),助推自主品牌的增换购市场份额大幅提升7.9个百分点增长至36.2%,与合资品牌的增换购市场份额差距由17.0%骤降至2.7%。自主品牌在增换购市场中竞争力的提升,一方面得益于其深耕燃油车市场,深入洞察用户需求,厚积薄发,成功推出坦克300、哈弗大狗、欧尚X5等热销车型,市场利润与行业热度兼得;另一方面,新能源市场的亮眼表现也是功不可没。其中既有理想、蔚来、小鹏等造车新势力飞跃式发展,2021年其个人增换购用户规模分别为4.2万、3.9万、3.8万;又有传统自主品牌的有效发力,如比亚迪新能源车型中秦、汉、宋Plus的2021年增换购规模均达3万以上,五菱品牌宏光mini车型有效满足用户细分场景出行需求等。

德系品牌忠诚度最高但呈下滑趋势,自主品牌忠诚度提升

2021年,中国乘用车市场忠诚度为11.6%,同比下降0.6个百分点。从车辆系别忠诚度来看,德系品牌忠诚度22.3%,位居榜首,成为各系别流失用户主要换购去向。但从趋势来看,德系品牌忠诚度同比去年下滑1.6个百分点,用户流失最为严重,分析其原因主要被自主、美系品牌吸收。而自主品牌得益于自身产品力的增强以及快速的市场反应能力,相对去年同期忠诚度提升0.2个百分点,成为为数不多的忠诚度增长系别,其中,红旗、长安、奇瑞等,由于品牌及产品高端化突破,品牌忠诚度均有所提升。除此之外,豪华品牌中,奔驰品牌忠诚度31.9%,排在首位,雷克萨斯首次超越宝马排在第二,宝马紧随其后,位居第三。合资非豪华品牌中,大众和丰田两大品牌由于品牌升级及产品老化原因,品牌忠诚度同比下滑,其中,大众品牌忠诚度21.1%,下滑2.5个百分点;丰田忠诚度17.7%,下滑1.5个百分点。在存量竞争时代,各大车企仍需进一步提升品牌忠诚度,减少流失率才能进一步抢占存量市场机会。

五、二手车市场发展特征

二手车市场呈现持续增长态势,新能源二手车市场表现亮眼

2021年,二手车行业各项政策在全国范围内逐步落地实施,二手车流通环境不断优化,推动二手车市场持续保持高速发展势头。2021年,二手乘用车交易量1575万辆,同比增长16.5%,增速高于新车市场10.2个百分点。二手车与新车比达到0.74,较去年提升0.19,与新车市场差距进一步缩小。但与二手车市场比较成熟的国外市场相比,我国二手车市场还具有很大的市场潜力待挖掘。随着新能源车逐步进入置换期,新能源二手车呈现出高速增长势头,2021年,新能源二手乘用车交易量28.4万辆,同比增长73.2%,远高于二手车整体市场增幅,其交易主要集中在北上广深等限购城市及山东、河南等二手车需求量较大的二三线城市,新能源汽车市场的健康发展离不开二手车市场的快速发展,只有形成新车二手车互动发展的良好局面才能保证未来新能源汽车市场持续发展。

二手车流动性增强,低级别城市二手车需求旺盛

取消“限迁”及“跨省通办”的全面落实,为二手车跨区域交易提供了便利条件,二手车异地流转比例进一步提升,2021年全国二手车跨城市交易的比重为33.1%,较2020年提升1.6%,二手车跨区域流通性显著增强。与此同时,二手车由高级别城市流向低级别城市的现象更为突出,2021年1-3线城市二手车流向异地的比重为38.0%,较2015年提升了14.2%;而4-6线城市异地流入的比重为39.2%,较2015年提升了13.7%。二手车的异地流转进一步激发了4-6线及广大的城郊、农村市场对汽车的需求,2021年,4-6线城市二手车与新车交易量的比重为1.0,远高于整体市场水平,而这一比重在6线城市高达1.22。在低级别城市尤其是城郊及农村市场,二手车的需求已超过新车需求,同时由于二手车使用周期较短,未来2-3年,低级别城市的二手车用户的置换需求将进一步激发新车和二手车置换销售的快速增长。

六、2022年中国汽车市场展望

新车市场展望

在国内宏观经济平稳增长,国家及地方多措并举推动汽车行业高质量发展的背景下,2022年整体汽车市场将延续稳中向好的趋势。总体来看,按照终端零售口径预测,2022年全年汽车终端零售有望达到 2641.2万辆,同比增长3.3%。其中,智能化、电动化、个性化新产品供给仍将有效推动乘用车市场需求释放,芯片供应紧张程度将整体趋缓,对市场的负面影响得到显著改善。预计2022年乘用车市场在供给端和需求端的共同有力支撑下,终端终端零售有望达到 2254万辆,同比增长5.6%,新能源乘用车市场终端零售达到480万辆,同比增长63.3%。商用车方面,重大工程项目开工、基建工程落地以及居民消费的持续修复对商用车市场将形成一定支撑。但面临新增需求以及换购需求增速回落的挑战,2022年商用车市场将会呈现有支撑的下行,市场预期实现终端零售390万辆,同比去年下滑8.4%,新能源商用车预计终端零售16万辆,同比增长27.7%。

二手车市场展望

2021年以来,国家和地方的促消费政策带动了汽车行业的逐步恢复,未来随着各项标准、法规的完善,金融、售后等服务体系的健全,健康、规范、统一的二手车市场秩序将逐步建立。从供给端看,新能源、SUV用户的置换需求快速释放支撑二手车市场车源供给的提升;从需求端看,受主机厂新车供给不足、用户收入预期降低等影响,二手车的需求有望增加。预计2022年二手乘用车市场交易量将近1700万。与此同时,二手车市场蓬勃发展的同时,也将有效支撑换购市场的快速增长,预计2022年个人增换购市场规模将达703万,同比增长预计达到10.2%,对于整体零售市场的贡献度将达31.2%。未来随着中国乘用车市场保有规模的不断提升,存量市场还将释放更大的增长潜力,而增换购用户的产品需求和品牌需求也会朝着多元化、个性化、智能化方向发展,对主机厂提出更高要求。

(文/市场数据室)